|

Капитал – это материальные факторы производства (здания, сооружения, станки, машины, сырье, материалы, денежные средства). |

Спрос на капитал проявляется на рынке в виде спроса на инвестиции. Он возникает вследствие необходимости создания нового производства продуктов или расширения, реконструкции, модернизации действующих предприятий. Как отмечает Ю. А. Львов, по форме предъявления спрос на капитал – «это спрос на инвестиционные фонды, обеспечивающие вложения необходимых финансовых средств в инвестиционные проекты фирм» [11]. Иногда ошибочно отождествляют спрос на капитал и спрос на деньги. Действительно, деньги участвуют в процессе кругооборота капитала. Деньги могут рассматриваться как капитальный ресурс, если они участвуют в процессе производства.

|

Ценой использования капитала является ссудный процент. Ссудный процент – это цена, уплачиваемая собственнику капитала за использование занимаемых у него на определенный срок средств. Для субъекта спроса капитала ссудный процент – это издержки, для субъекта предложения – доходы. |

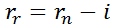

Различают номинальную и реальную ставку ссудного процента. Номинальный ссудный процент – это ставка процента, указанная в договоре между заемщиком и кредитором. Реальный ссудный процент – это номинальная ставка ссудного процента, скорректированная с учетом темпов инфляции:

,

,

где rr – реальная ставка ссудного процента;

rn – номинальная ставка ссудного процента;

i – темпы инфляции.

Реальный ссудный процент может быть отрицательным в случае превышения темпов инфляции над номинальным ссудным процентом. Тогда владелец получает убыток в результате предоставления капитала взаймы.

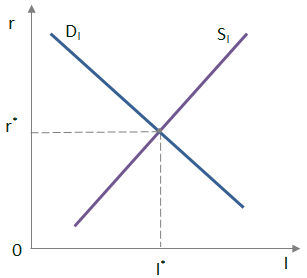

Кривая спроса на капитал отражает зависимость между объемом инвестиций и ставкой ссудного процента (рис. 42).

Рис. 42. Спрос и предложение на рынке инвестиций

Ставка ссудного процента определяется:

– доходностью капитала;

– инфляционными процессами в экономике;

– уровнем риска вложений;

– сроком предоставления капитала.

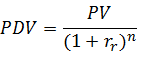

На рынке капитала участники часто стоят перед вопросом о сравнении будущих доходов с сегодняшними затратами. Пользователи и собственники капитала несут затраты единожды в настоящее время. А доход получат через некоторый период времени, когда изменятся цены, и покупательная способность денег (будущего дохода) будет другой. В связи с этим возникает вопрос о том, как соизмерить будущие доходы с точки зрения настоящего времени. Для этого необходимо осуществить операцию дисконтирования. Дисконтирование – это процесс приведения будущей стоимости к стоимости настоящего времени, которое осуществляется при помощи следующей формулы:

,

,

где PV – будущая стоимость (доходы);

PDV – будущая дисконтированная стоимость;

rr – реальная ставка ссудного процента;

n – период времени, через который будет получен доход.

Например, в результате вложений вам обещают выплатить через 2 года 300 тыс. руб., при этом вы прогнозируете, что реальная ставка процента составит 5 %. Если продисконтировать 300 тыс. руб., то их реальная стоимость окажется равной

300 / (1+0,05)2 = 272,12 тыс. руб.

Источником денежных средств, необходимых для приобретения производственных фондов, являются сбережения домашних хозяйств. Небольшие сбережения отдельных домашних хозяйств, направляемые на инвестиции, аккумулируются у финансовых посредников в крупные фонды денежных средств – инвестиционные фонды. Финансовые посредники – банки, инвестиционные и страховые компании, пенсионные фонды – размещают накопленные денежные средства среди фирм, потребителей капитала.

Существует две формы предоставления капитала домашними хозяйствами: участие в собственности и заемная форма. Участие в собственности представляет собой распространение акций новых выпусков. Акционерное общество, испытывая потребность в дополнительных финансовых ресурсах, может принять решение о дополнительном выпуске акций. Распространив акции среди населения и предприятий, корпорация получает дополнительный капитал, а домохозяйства и фирмы станут собственниками. Заемная форма означает продажу-покупку долговых обязательств (облигаций, депозитных сертификатов и др.).

Величина сбережений домашних хозяйств, направляемых на инвестиции, зависит от процента i, под который размещаются денежные средства финансовыми посредниками. Чем выше процент, уплачиваемый фирмами-заемщиками за пользование предоставленным капиталом, тем больше будет процент, выплачиваемый домашним хозяйствам финансовыми посредниками. Это будет стимулировать население сберегать больше средств. Т. е. существует прямая зависимость между предложением капитала и ставкой ссудного процента.

Для покупателей капитала главным стимулом для инвестиций является уровень прибыли, которую они собираются получить в будущем с вложенного капитала. Рассмотрим два основных положения предложения и спроса на рынке капитала относительно друг друга.

1. Предложение отстает от инвестиционного спроса.

В этом случае появляется два опасных для экономики эффекта:

1) ограничиваются размеры капиталовложений, а значит и темпы развития производства и увеличения предложения товаров;

2) сокращение сбережений означает увеличение потребительского спроса и усиление инфляции.

2. Предложение сбережений опережает спрос на капитал.

В этом случае возможно снижение текущего спроса на товары со стороны домашних хозяйств. Большое количество свободных денег приведет к росту инвестиций, быстрому развертыванию производства, увеличению предложения товаров. Все это может вызвать падение цен на товары. При длительном и значительном снижении цен возможен спад производства и рост безработицы.

Но даже если на рынке капитала существует равновесие, это не означает, что свободные денежные средства поступят в руки тех производителей, которые в них очень нуждаются. На пути инвестиций могут стоять следующие преграды:

1) слишком высокие процентные ставки не всегда позволяют начинающим предпринимателям получить нужный кредит;

2) государство, привлекающее сбережения для финансирования своей деятельности, тем самым мешает превращению их в реальные инвестиции;

3) недоверие акционерным обществам не позволяет привлечь дополнительный капитал в развитие производства.

Микроэкономика: учебное пособие - 2020

Микроэкономика: учебное пособие - 2020

МИКРОЭКОНОМИКА

МИКРОЭКОНОМИКА

1. ВВЕДЕНИЕ В ЭКОНОМИЧЕСКУЮ ТЕОРИЮ

1. ВВЕДЕНИЕ В ЭКОНОМИЧЕСКУЮ ТЕОРИЮ